2023-10-26

Konjunkturbarometern oktober 2023

Rekordlåga renoveringsplaner bland hushållen

Barometerindikatorn minskade i oktober med 1,3 enheter till 84,7. Detaljhandelns konfidensindikator stack ut genom att öka med hela 6,1 enheter medan näringslivet i övrigt utvecklades negativt. Hushållens konfidensindikator steg marginellt men pekar fortsatt på ett mycket svagare stämningsläge än normalt.

Inflationsförväntningarna på tolv månaders sikt uppgår till 2,2 procent för näringslivet som helhet, vilket är en nedgång med 0,2 procentenheter sedan frågan senast ställdes i juli. Förväntningarna på inflationen inom näringslivet har inte varit så här låga sedan sommaren 2021. Fler företag än normalt tror fortsatt på ökade försäljningspriser på tre månaders sikt.

Tillverkningsindustrins konfidensindikator minskade något och visar på ett normalt läge. Antalet anställda uppges ha minskat i tillverkningsindustrin de senaste tre månaderna, något som inte skett sedan januari 2021.

Konfidensindikatorn för bygg- och anläggningsverksamhet minskade med 2,0 enheter till 93,5. Husbyggarna har blivit mer pessimistiska om byggmarknaden på ett års sikt, dock är de inte lika pessimistiska som vid bottennoteringen i januari i år.

Detaljhandelns konfidensindikator ökade med hela 6,1 enheter till 90,6. Uppgången beror på positivare signaler från dagligvaruhandeln om försäljningsutvecklingen de senaste tre månaderna. Det är även fler företag som förväntar sig en ökad försäljningsvolym de kommande månaderna jämfört med i september.

Tjänstesektorns indikator minskade och är den sektor inom näringslivet som har det dystraste stämningsläget. Det är fortsatt betydligt fler företag än normalt som svarar att försäljningspriserna har ökat de senaste tre månaderna. Drygt hälften av dessa företag uppger att anledningen till ökningen är att de inhemska kostnaderna har ökat.

Hushållens konfidensindikator steg marginellt med 0,7 enheter till 70,1 och pekar fortsatt på ett mycket svagare stämningsläge än normalt. En rekordlåg andel hushåll planerar för bostadsrenoveringar inom det närmaste året, vilket är motsatsen till under pandemin då en ovanligt stor andel hushåll hade renoveringsplaner. Hushållens inflationsförväntningar på tolv månaders sikt minskade marginellt till 7,0 procent.

| aug 2023 | sep 2023 | okt 2023 | Diff | Läget |

|---|---|---|---|---|---|

Barometerindikatorn | 85,5 | 86,0 | 84,7 | -1,3 | -- |

Tillverkningsindustri | 97,1 | 100,4 | 99,5 | -0,9 | = |

Bygg & anläggning | 97,0 | 95,5 | 93,5 | -2,0 | - |

Detaljhandel | 87,9 | 84,5 | 90,6 | 6,1 | - |

Tjänstesektorn | 87,2 | 86,0 | 83,2 | -2,8 | -- |

Hushåll | 71,1 | 69,4 | 70,1 | 0,7 | -- |

Läget: ++ Mycket starkt, + Starkt, = Normalt, - Svagt, -- Mycket svagt.

Anmärkningar: Medelvärde för samtliga indikatorer är 100 och standardavvikelse 10.

Förord

I Konjunkturbarometern presenteras resultaten från Konjunkturinstitutets månadsvisa undersökning av företagens respektive hushållens syn på ekonomin. Till rapporten för oktober har företagens svar samlats in 29 september–18 oktober. Hushållens svar har samlats in 28 september–15 oktober.

Oktoberundersökningen är en så kallad kvartalsbarometer och innehåller fler frågor än månadsbarometern. I Konjunkturinstitutets statistikdatabas finns alla resultat från Konjunkturbarometern tillgängliga som tidsserier. Konjunkturbarometern är en tendensundersökning och utgör en viktig källa till makroekonomiska prognoser, men utgör i sig ingen prognos.

Konjunkturbarometern har tagits fram under ledning av enhetschef Fredrik Johansson Tormod.

Stockholm oktober 2023

Albin Kainelainen

Generaldirektör

Totala näringslivet

Allt färre företag rapporterar om personalbrist

Konfidensindikatorn för näringslivet minskade för fjärde månaden i rad. Indikatorns nivå på 85,9 är den lägsta sedan augusti 2020 och visar på ett mycket svagare stämningsläge än normalt bland företagen. Det är stor skillnad i stämningsläge i de olika sektorerna. I tillverkningsindustrin pekar indikatorn på ett normalt stämningsläge medan läget i tjänstesektorn och handeln är mycket svagt. Indikatorn för bygg- och anläggningsverksamhet ligger däremellan och pekar på ett svagare stämningsläge än normalt.

Företagens syn på efterfrågeläget är svagare än normalt och i det närmaste oförändrat jämfört med i september. Det är fortsatt endast företagen inom tillverkningsindustrin som rapporterar om ett starkare efterfrågeläge än normalt.

Företagen i samtliga sektorer uppger att antalet anställda har minskat de senaste tre månaderna. Det är företag inom bygg- och anläggningsverksamhet som i störst utsträckning rapporterar om personalminskningar. För första gången sedan december 2020 pekar anställningsplanerna på personalminskningar i näringslivet som helhet. Andelen företag i näringslivet som upplever brist på arbetskraft har minskat fem kvartal i rad och ligger nu nära det historiska genomsnittet. Inom tillverkningsindustrin är det dock fortsatt en betydligt större andel företag än normalt som rapporterar om personalbrist.

Andelen företag som rapporterar om ökade försäljningspriser har minskat, men är fortsatt betydligt större än normalt. Det är även fler företag än normalt som tror på ökade försäljningspriser på tre månaders sikt. Jämförelsevis många företag i tjänstesektorn tror att försäljningspriserna kommer att öka medan det omvända gäller för företagen inom bygg- och anläggningsverksamhet där många företag tror att anbudspriserna kommer att minska. Företagens inflationsförväntningar uppgår till 2,2 procent, en nedgång med 0,2 procentenheter sedan juli.

Splittrade lönsamhetsomdömen i näringslivet

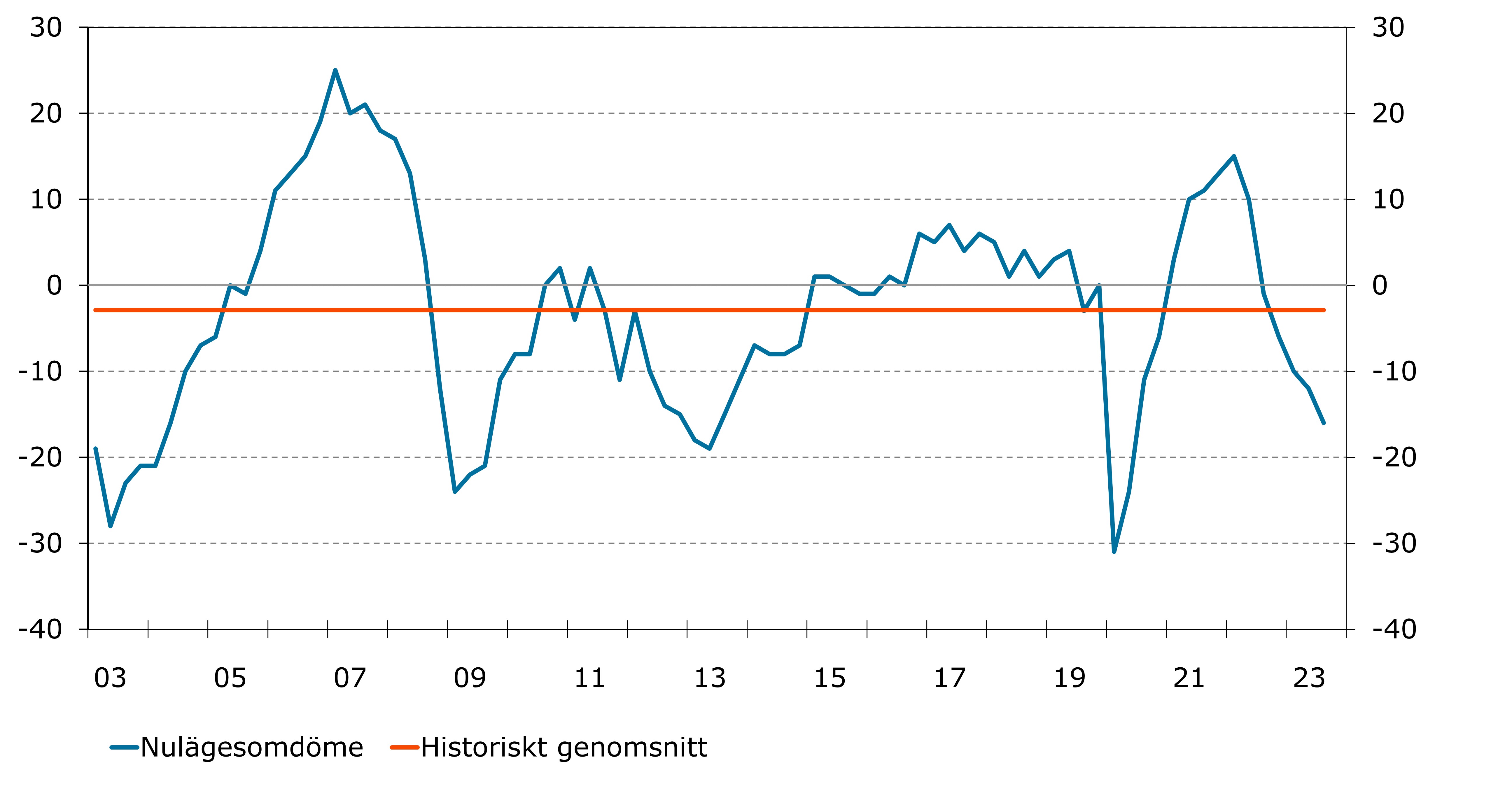

Företagens syn på lönsamheten har försämrats sex kvartal i rad och är betydligt mer negativ än normalt (se diagram 1).

Diagram 1. Lönsamhetsomdömen i näringslivet

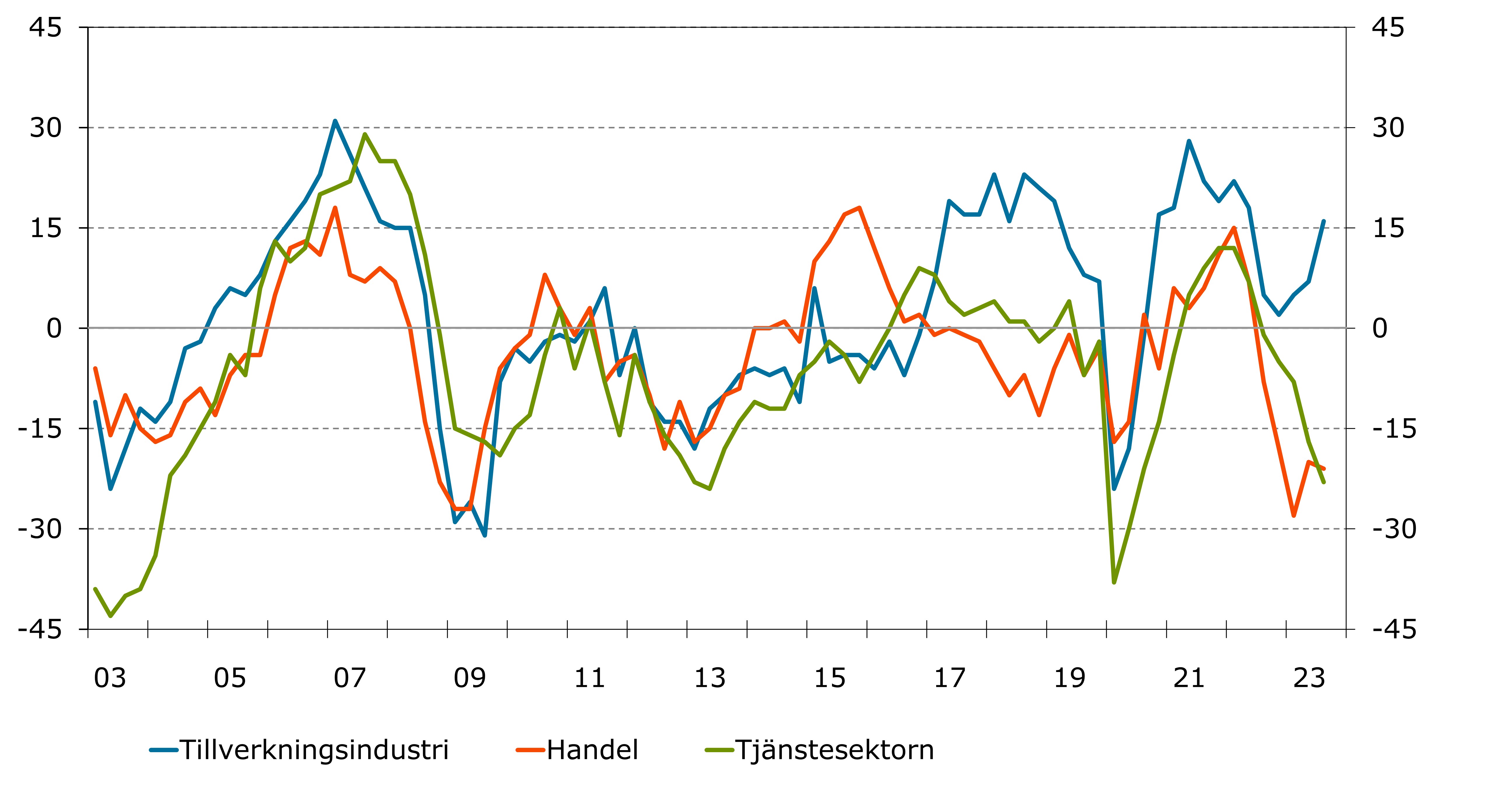

Bilden skiljer sig dock kraftigt mellan sektorerna (se diagram 2). Lönsamhetsomdömena i tillverkningsindustrin har stärkts jämförelsevis mycket sedan frågan senast ställdes i juli och är betydligt starkare än normalt. I tjänstesektorn och handeln uppger å andra sidan företagen att lönsamheten är dålig och lönsamhetsomdömena är betydligt svagare än det historiska genomsnittet. Skillnaden mellan lönsamhetsomdömena i tillverkningsindustrin och tjänstesektorn respektive handeln har aldrig tidigare varit så stor som nu.¹

¹Det ställs ingen fråga om lönsamhet till byggsektorn.

Diagram 2. Lönsamhetsomdömen i näringslivets sektorer

| Medel | aug 2023 | sep 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Konfidensindikator¹ | 100 | 87,7 | 86,8 | 85,9 | -- |

Efterfrågeläge² | -16 | -25 | -26 | -27 | - |

Antal anställda, utfall | -1 | 1 | -1 | -9 | - |

Antal anställda, förväntningar | 0 | 2 | 0 | -5 | - |

Försäljningspriser, förväntningar | 12 | 20 | 21 | 20 | + |

¹ Konfidensindikatorn beräknas inte utifrån de enskilda frågorna i tabellen ovan. Frågorna som ingår i respektive sektors konfidensindikator är de frågor som ingår i näringslivets konfidensindikator.

² I efterfrågeläget för totala näringslivet vägs följande frågor ihop: total orderstock, nulägesomdöme, (Tillverkningsindustri), uppdragsvolym, nulägesomdöme, (Tjänstesektorn), försäljningssituation, nulägesomdöme, (Handel) och orderstock, nulägesomdöme, (Bygg- och anläggningsverksamhet).

| Medel | apr 2023 | jul 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Brist på arbetskraft | 26 | 34 | 31 | 27 | + |

Lönsamhet | -3 | -10 | -12 | -16 | -- |

Inflationsförväntningar på ett års sikt |

| 3,36 | 2,44 | 2,23 |

|

Tillverkningsindustri

Brist på arbetskraft, men det begränsar inte produktionen

Konfidensindikatorn för tillverkningsindustrin minskade något, från 100,4 till 99,5 och är fortfarande i nivå med det historiska genomsnittet. Fler företag uppger att färdigvarulagren är för stora, vilket förklarar nedgången. Denna fråga ligger för oktober i linje med sitt historiska medelvärde. Omdömet om orderstockens storlek bidrar något starkare än normalt till indikatorn medan förväntningarna på produktionsvolymen bidrar något svagare än normalt.

| aug 2023 | sep 2023 | okt 2023 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 97,1 | 100,4 | 99,5 | -0,9 | = |

Orderstock, nulägesomdöme | 1,9 | 1,9 | 2,2 | 0,3 | + |

Färdigvarulager, nulägesomdöme | 0,2 | 1,0 | -0,1 | -1,1 | = |

Produktionsvolym, förväntningar | -5,1 | -2,5 | -2,5 | 0,0 | - |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Det är ungefär lika många företag som svarar att produktionen har ökat de senaste tre månaderna, som svarar att den har minskat. På tre månaders sikt förväntar sig företagen fortfarande att produktionen kommer att öka. Företagen rapporterar i liten utsträckning att produktionskapaciteten har ökat de senaste tre månaderna. Samtidigt uppger de i något större utsträckning än normalt att produktionskapaciteten är mer än tillräcklig.

Företagen uppger att orderingången har minskat de senaste tre månaderna, både på hemmamarknaden och exportmarknaden. Företagen är dystrare om hemmamarknaden än exportmarknaden. Det är fortsatt marginellt fler företag som svarar att den totala orderstocken är för liten, än som svarar att den är förhållandevis stor. Det är mindre negativt än normalt. Företagen förväntar sig att orderingången kommer att minska på hemmamarknaden de kommande tre månaderna, men att den kommer att öka på exportmarknaden.

Antalet anställda har minskat något i tillverkningsindustrin de senaste tre månaderna. Anställningsplanerna pekar på att personalstyrkan kommer att fortsätta att minska. Drygt hälften av företagen anger att de har brist på personal. De flesta av dessa anger att de har brist på tekniska tjänstemän. Det är dock endast 13 procent av företagen som uppger att brist på personal är ett hinder för ökad produktion. Det vanligaste hindret är i stället otillräcklig efterfrågan, följt av brist på material och/eller utrustning, som angetts av drygt 40 procent respektive drygt 30 procent av företagen.

Det är ungefär lika många företag som uppger att priserna, de senaste tre månaderna, har ökat på hemmamarknaden som uppger att de har minskat. För exportmarknaden är det däremot något fler företag som uppger att priserna har ökat än som uppger att de har minskat. Företagen förväntar sig ökade priser både på hemma- och exportmarknaden, men i något högre utsträckning på exportmarknaden.

| Medel | aug 2023 | sep 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Produktionsvolym | 15 | 5 | 4 | 2 | - |

Orderingång hemmamarknad | 6 | -20 | -19 | -22 | -- |

Orderingång exportmarknad | 11 | -10 | -12 | -7 | - |

Orderstock, nulägesomdöme | -12 | -3 | -3 | -2 | + |

Exportorderstock, nulägesomdöme | -6 | 2 | 5 | 8 | + |

Färdigvarulager, nulägesomdöme | 11 | 10 | 8 | 11 | = |

Antal anställda | -5 | 5 | 2 | -4 | + |

Förväntningar och planer |

|

|

|

|

|

Produktionsvolym | 21 | 4 | 13 | 13 | - |

Försäljningspriser hemmamarknad | 12 | 12 | 8 | 9 | - |

Försäljningspriser exportmarknad | 5 | 14 | 9 | 13 | + |

Antal anställda | -8 | -6 | -8 | -6 | + |

| Medel | apr 2023 | jul 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Produktionskapacitet | 9 | 11 | 11 | 7 | - |

Produktionskapacitet, nulägesomdöme | 9 | 8 | 9 | 15 | + |

Kapacitetsutnyttjande (%) | 84 | 86 | 84 | 84 | = |

Brist på arbetskraft | 33 | 59 | 56 | 54 | ++ |

Yrkesarbetare | 27 | 32 | 35 | 26 | - |

Tekniska tjänstemän | 19 | 46 | 46 | 44 | ++ |

Lönsamhet | -1 | 5 | 7 | 16 | ++ |

Förväntningar och planer |

|

|

|

|

|

Orderingång hemmamarknad | 8 | -6 | -10 | -6 | -- |

Orderingång exportmarknad | 14 | 4 | 0 | 10 | - |

Produktionskapacitet | 11 | 15 | 7 | 18 | + |

Bygg- och anläggningsverksamhet

Orderstockarna minskar

Konfidensindikatorn för bygg- och anläggningsverksamhet minskade med 2,0 enheter i oktober till 93,5. Indikatorn för anläggningsbyggarna föll tillbaka med 10,3 enheter till 95,4 medan stämningsläget bland husbyggarna förbättrades något och steg med 1,0 enheter till 93,5. Bakom nedgången i indikatorn för anläggningsbyggarna ligger kraftigt försvagade orderstocksomdömen.

| aug 2023 | sep 2023 | okt 2023 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 97,0 | 95,5 | 93,5 | -2,0 | - |

Orderstock, nulägesomdöme | 0,2 | -1,7 | -2,9 | -1,2 | - |

Antalet anställda, förväntningar | -3,2 | -2,9 | -3,6 | -0,7 | - |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Företagen inom bygg- och anläggningsverksamhet rapporterar fortsatt om ett minskat byggande de senaste tre månaderna och det i betydligt större utsträckning än normalt.

Samtidigt blev företagens förväntningar på byggandet under de kommande tre månaderna än mer pessimistiska. Byggföretagen blev också mer pessimistiska om byggmarknaden på ett års sikt och det är betydligt fler företag än normalt som tror att byggmarknaden kommer att försämras under det kommande året.

Knappt tre av fyra byggföretag rapporterar att orderstockarna har minskat de senaste tre månaderna. Nettotalet för frågan är på sin lägsta nivå sedan 2012 och mest negativ syn på orderstockens utveckling har husbyggarna.

Byggföretagen fortsätter att rapportera att antalet anställda har minskat de tre senaste månaderna och det i högre utsträckning än i september. Bilden skiljer sig dock mellan husbyggarna där en stor andel företag uppger att antalet anställda har minskat och anläggningsbyggarna där antalet anställda uppges vara ungefär oförändrat de senaste tre månaderna. Anställningsplanerna pekar på en minskning i personalstykan både bland hus- och anläggningsbyggare på tre månaders sikt.

Andelen företag som uppger att otillräcklig efterfrågan begränsar byggandet ökade ytterligare något i oktober till knappt 70 procent. Andelen företag som svarar att brist på material och/eller utrustning begränsar byggandet har minskat under året och det är nu endast 1 procent av företagen som uppger detta svarsalternativ. Detta kan jämföras med hur det såg ut förra året då det under flera undersökningar var över 30 procent av företagen som uppgav detta svarsalternativ.

Byggföretagen fortsätter att rapportera om minskade anbudspriser de senaste tre månaderna. Fler företag förväntar sig minskade anbudspriser under de kommande tre månaderna jämfört med i september.

| Medel | aug 2023 | sep 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Byggandet | 5 | -40 | -47 | -43 | -- |

Anbudspriser | -4 | -22 | -30 | -31 | - |

Orderstock, utfall | 4 | -17 | -41 | -53 | -- |

Orderstock, nulägesomdöme | -22 | -21 | -32 | -39 | - |

Antal anställda | -3 | -21 | -27 | -37 | -- |

Förväntningar och planer |

|

|

|

|

|

Byggandet | 9 | -29 | -26 | -34 | -- |

Anbudspriser | -1 | -20 | -21 | -30 | -- |

Orderstock | 10 | -11 | -8 | -7 | - |

Antal anställda | 2 | -16 | -14 | -18 | - |

| Medel | apr 2023 | jul 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Utsikterna på byggmarknaden på ett års sikt | -9 | -45 | -37 | -54 | -- |

Handel

Förhållandevis många företag höjer priserna

Konfidensindikatorn i handeln ökade med 6,6 enheter i oktober till 87,6. Alla tre ingående frågor bidrog till ökningen, men frågorna om de senaste tre månadernas försäljningsvolym och förväntningarna på de kommande tre månadernas försäljningsvolym bidrog mest. Trots förbättringen i dessa frågor ligger de klart under sina historiska genomsnitt och förklarar indikatorns låga nivå. Partihandeln har en mycket svag indikator, medan dagligvaruhandelns konfidensindikator steg kraftigt och är nu i linje med det historiska medelvärdet.

| aug 2023 | sep 2023 | okt 2023 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 85,0 | 81,0 | 87,6 | 6,6 | -- |

Försäljningsvolym, utfall | -6,0 | -7,9 | -5,5 | 2,4 | -- |

Varulager, nulägesomdöme | -1,4 | -2,3 | -0,6 | 1,7 | - |

Försäljningsvolym, förväntningar | -7,5 | -8,8 | -6,3 | 2,5 | -- |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Försäljningsvolymen de senaste tre månaderna är i stort sett oförändrad, vilket är en förbättring jämfört med i september. Även förväntningarna på försäljningen de kommande tre månaderna har förbättrats och det är fler företag som förväntar sig ökad försäljning än som väntar sig minskad försäljning. Sammantaget är dock företagen betydligt dystrare än normalt gällande kommande försäljningsvolym.

Företagens omdöme om försäljningssituationen försämrades och är betydligt svagare än normalt. Det är fler företag som svarar att de förväntar sig att försäljningssituationen kommer bli bättre de kommande sex månaderna, än som förväntar sig att den kommer bli sämre. Dock är förväntningarna betydligt dystrare än normalt.

Företagen uppger att antalet anställda har minskat. Även anställningsplanerna pekar på fortsatta minskningar i personalstyrkan. Andelen företag som upplever brist på personal är i stort sett oförändrad och något högre än normalt. I partihandeln är det betydligt färre företag än normalt som upplever arbetskraftsbrist, medan läget är det omvända i dagligvaruhandeln, där betydligt fler företag än normalt uppger att de har brist på personal.

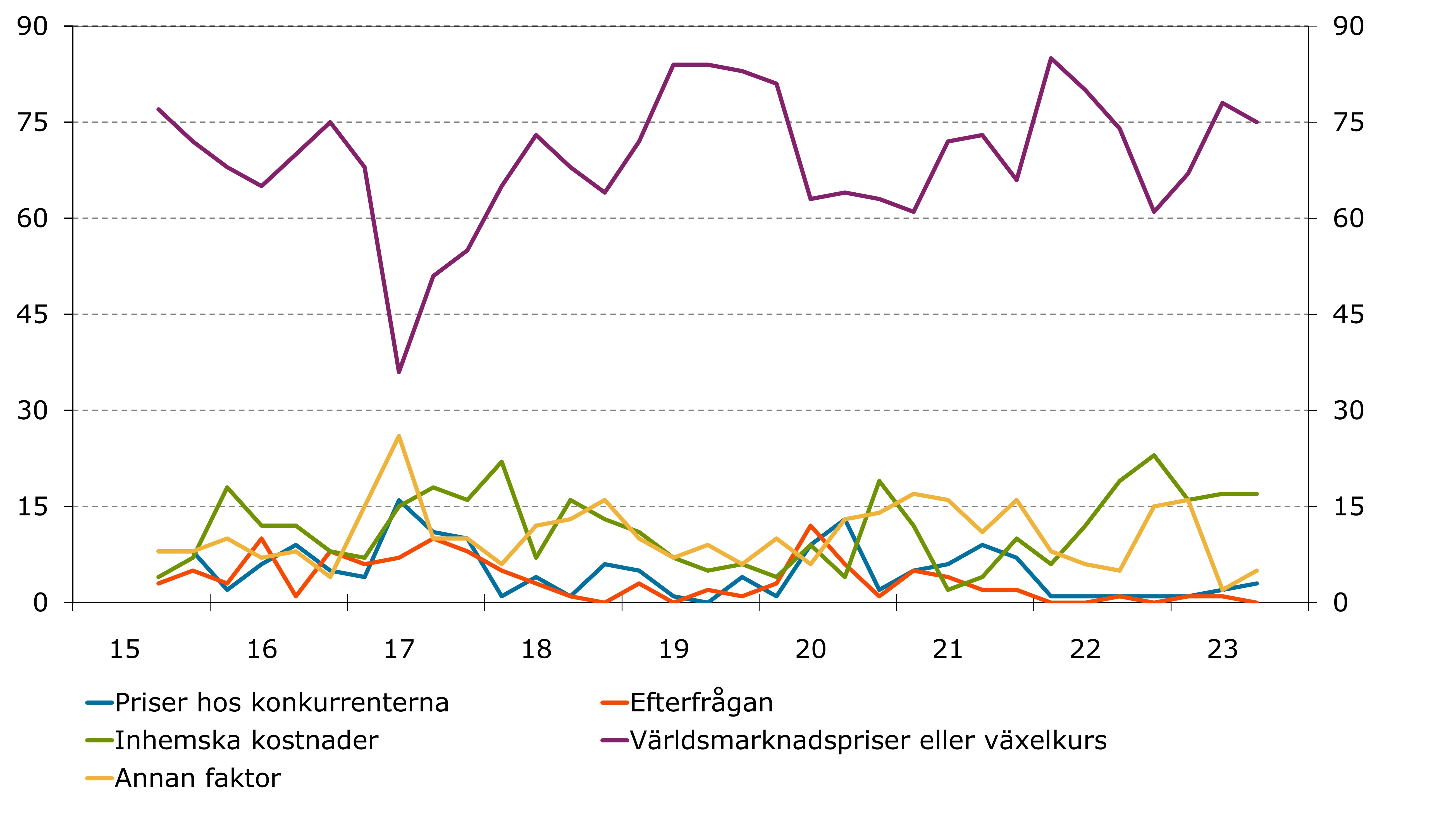

Det är betydligt fler företag som svarar att de höjt priserna de senaste tre månaderna, än som uppger att de sänkt priserna. Nettotalet har dock fallit de senaste månaderna. Tre av fyra företag som uppgav att de höjt priserna angav förändrade världsmarknadspriser eller växelkurs som viktigaste orsak till prishöjningen, medan knappt 20 procent angav förändrade inhemska kostnader (se diagram 3). Sedan frågan började ställas 2015 har svarsalternativet med förändrade världsmarknadspriser eller växelkurs alltid varit det vanligaste alternativet. Lönsamhetsomdömet är fortsatt betydligt dystrare än normalt och förutom undersökningen i april i år har omdömena inte varit så här låga sedan 2009. Företagen förväntar sig även att försäljningspriserna kommer att fortsätta öka de kommande tre månaderna. De senaste två kvartalen har ungefär lika många företag förväntat sig ökade inköpspriser som har förväntat sig ökade försäljningspriser, efter att det under två år varit fler som förväntat sig ökade inköpspriser än som förväntat sig ökade försäljningspriser.

Diagram 3. Orsaker till prisökningar

Handel definieras som:

Handel med motorfordon (SNI 45) + Partihandel (SNI 46) + Dagligvaruhandel (SNI 47.11 + 47.2) + Sällanköpshandel (SNI 47.19 +47.4-9) + Detaljhandel med drivmedel (SNI 47.3).

| Medel | aug 2023 | sep 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Försäljningsvolym | 25 | -1 | -9 | 1 | -- |

Nuvarande försäljningssituation | 1 | -18 | -17 | -22 | -- |

Varulager, nulägesomdöme | 23 | 26 | 28 | 24 | - |

Antal anställda | 3 | -10 | -8 | -13 | -- |

Förväntningar och planer |

|

|

|

|

|

Försäljningsvolym | 37 | 7 | 2 | 12 | -- |

Försäljningspriser | 21 | 34 | 31 | 30 | + |

Inköp av varor | 20 | -4 | -3 | 0 | -- |

Antal anställda | 8 | -13 | -11 | -12 | -- |

Försäljningssituation om 6 mån | 37 | 16 | 17 | 19 | -- |

| Medel | apr 2023 | jul 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Brist på personal | 13 | 15 | 15 | 16 | + |

Lönsamhet | -6 | -28 | -20 | -21 | -- |

Tjänstesektorn

Minskat antal anställda

Konfidensindikatorn för tjänstesektorn minskade med 2,8 enheter i oktober till 83,2 och pekar på ett fortsatt betydligt svagare stämningsläge än normalt. Tjänstesektorn är den sektor inom näringslivet som har det dystraste stämningsläget. Bakom nedgången ligger i huvudsak att företagens verksamhet har utvecklats till det sämre och att efterfrågan på företagens tjänster har minskat.

| aug 2023 | sep 2023 | okt 2023 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 87,2 | 86,0 | 83,2 | -2,8 | -- |

Företagets verksamhet, utfall | -4,0 | -4,0 | -5,4 | -1,4 | -- |

Efterfrågan, utfall | -4,0 | -4,4 | -5,4 | -1,0 | -- |

Efterfrågan, förväntningar | -4,8 | -5,5 | -6,0 | -0,5 | -- |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Tjänsteföretagen rapporterar i större utsträckning än tidigare att deras verksamhet har försämrats de senaste tre månaderna. Företagens syn på volymen på inneliggande uppdrag är oförändrad och är mer negativ än normalt. Efterfrågan på företagets tjänster bedöms ha minskat i större utsträckning än i september och ligger betydligt under det normala. Även förväntningarna på efterfrågan på sex månaders sikt har fallit. Lönsamheten har försämrats och jämförelsevis många företag uppger att lönsamheten är dålig.

Tjänsteföretagen rapporterar för första gången sedan mars 2021 att antalet anställda har minskat de senaste tre månaderna. Anställningsplanerna har också sjunkit och pekar på en oförändrad personalstyrka under de kommande tre månaderna. Drygt två av tio företag uppger att brist på arbetskraft begränsar företagets verksamhet. Den vanligaste faktorn är otillräcklig efterfrågan som drygt hälften av företagen uppger.

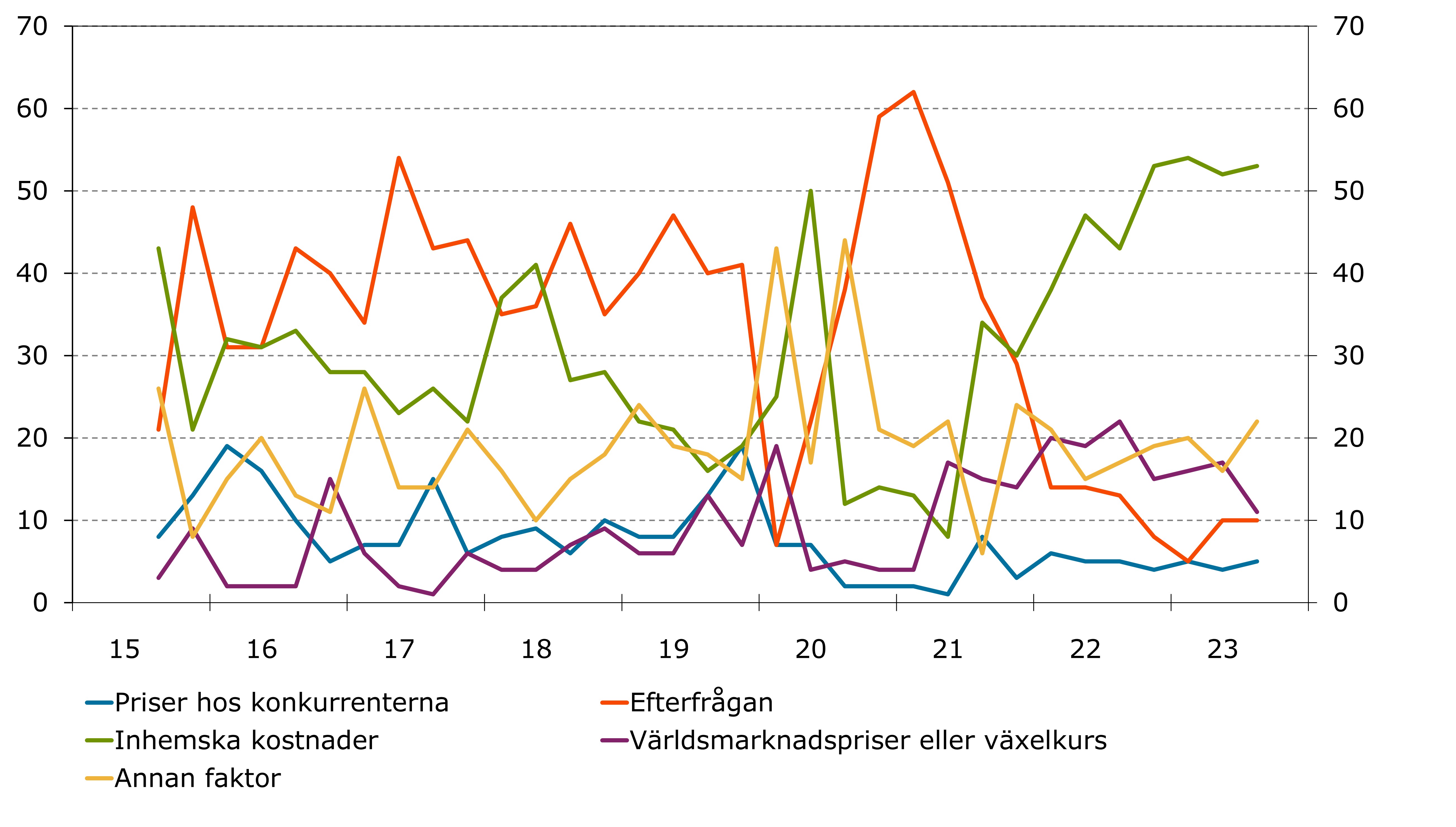

Det är fortsatt betydligt fler företag än normalt som svarar att försäljningspriserna har ökat de senaste tre månaderna. I oktober är det nästan tre av tio företag som anger detta alternativ. Drygt hälften av företagen som svarar att de höjt priserna uppger att anledningen till ökningen är högre inhemska kostnader (se diagram 4). Den vanligaste anledningen till prisökningar har historiskt varit att efterfrågan ökat. Det har inte varit ovanligt att drygt 40 procent av företagen har uppgett detta alternativ. I oktober svarade endast tio procent att det är på grund av efterfrågan som försäljningspriserna ökat. Även i frågan om försäljningspriserna på tre månaders sikt är det ovanligt många företag som svarar att priserna kommer att öka.

Diagram 4. Orsaker till prisökningar

| Medel | aug 2023 | sep 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Företagets verksamhet | 19 | -2 | -2 | -9 | -- |

Efterfrågan | 16 | -4 | -6 | -11 | -- |

Uppdragsvolym, nulägesomdöme | -25 | -35 | -37 | -36 | - |

Försäljningspriser | 6 | 18 | 23 | 24 | ++ |

Antal anställda | 2 | 5 | 1 | -5 | - |

Förväntningar och planer |

|

|

|

|

|

Efterfrågan | 23 | 4 | 1 | -1 | -- |

Försäljningspriser | 11 | 20 | 25 | 23 | ++ |

Antal anställda | 8 | 12 | 9 | 0 | - |

| Medel | apr 2023 | jul 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Brist på personal | 26 | 32 | 28 | 24 | - |

Lönsamhet | -6 | -8 | -17 | -23 | -- |

Hushåll

Rekordlåga renoveringsplaner

Hushållens konfidensindikator steg i oktober med 0,7 enheter till 70,1 och visar fortsatt på ett mycket svagt stämningsläge. Hushållens inställning till kapitalvaruinköp i nuläget och hushållens förväntningar på den egna ekonomin är oförändrade från september medan de resterande tre frågorna i indikatorn steg marginellt.

| aug 2023 | sep 2023 | okt 2023 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 71,1 | 69,4 | 70,1 | 0,7 | -- |

Hushållets ekonomi nu jämfört med 12 månader sedan | -7,7 | -8,1 | -7,9 | 0,2 | -- |

Hushållets ekonomi om 12 månader | -5,1 | -5,6 | -5,6 | 0,0 | -- |

Ekonomin i Sverige nu jämfört med 12 månader sedan | -5,1 | -5,4 | -5,2 | 0,2 | -- |

Ekonomin i Sverige om 12 månader | -2,3 | -2,5 | -2,3 | 0,2 | - |

Köp av kapitalvaror nu | -8,8 | -9,0 | -9,0 | 0,0 | -- |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Makroindex, som sammanfattar hushållens syn på Sveriges ekonomi, ökade med 0,5 enheter till 83,3 i oktober medan mikroindex, som sammanfattar hushållens syn på den egen ekonomin, ökade med 0,6 enheter, från 65,4 till 66,0.

| aug 2023 | sep 2023 | okt 2023 | Diff | Läget |

|---|---|---|---|---|---|

Mikroindex hushåll | 66,4 | 65,4 | 66,0 | 0,6 | -- |

Makroindex hushåll | 84,3 | 82,8 | 83,3 | 0,5 | -- |

Hushållens syn på den egna ekonomin, såväl de senaste som de kommande tolv månaderna, är oförändrad från september och fortsatt ovanligt dyster. Vad gäller synen på svensk ekonomi nu jämfört med för tolv månader sedan blev den i oktober något mindre negativ. Även förväntningarna på den svenska ekonomin har förbättrats något men är fortfarande mer pessimistiska än normalt.

Förväntningarna på arbetslöshetens utveckling har blivit än mer pessimistiska och det är fortsatt en betydande andel hushåll som tror att arbetslösheten kommer att öka under de kommande tolv månaderna. Risken för att själv bli arbetslös uppges ha ökat något de senaste tolv månaderna och är tillbaka på samma nivåer som i augusti, vilket är något högre än normalt.

Hushållen fortsätter i mycket stor utsträckning att uppge att det är fördelaktigt att spara just nu. Planerna på inköp av egna kapitalvaror på tolv månaders sikt är närmast oförändrade från föregående månad och betydligt mer återhållsamma än normalt. Det är även betydligt färre hushåll än normalt som planerar att köpa bil eller bostad inom de närmaste tolv månaderna. En rekordhög andel hushåll bedömer att det inte är troligt att de kommer att renovera bostaden inom tolv månader, vilket är motsatsen till under pandemin, våren och sommaren 2021, då andelen hushåll närmade sig rekordet åt andra hållet.

Hushållens inflationsförväntningar på tolv månaders sikt sjönk ytterligare något, från 7,1 procent i september till 7,0 procent i oktober. Förväntningarna på den rörliga bostadsräntan sjönk på samtliga tidshorisonter. På ett års sikt sjönk den med 0,11 procentenheter och på två respektive fem års sikt sjönk den med 0,09 procentenheter.

| Medel | aug 2023 | sep 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Utveckling de senaste tolv månaderna |

|

|

|

|

|

Hushållets ekonomi (bättre - sämre) | 5 | -31 | -33 | -32 | -- |

Ekonomin i Sverige (bättre - sämre) | -22 | -83 | -87 | -84 | -- |

Risken att bli arbetslös (ökat - minskat) | -7 | 0 | -2 | 0 | - |

Nulägesomdömen |

|

|

|

|

|

Kapitalvaruinköp (rätt - fel tidpunkt) | 2 | -44 | -45 | -45 | -- |

Att spara (fördelaktigt - ofördelaktigt) | 13 | 26 | 30 | 28 | ++ |

Ekonomisk situation (sparar - skuldsätter sig) | 48 | 64 | 66 | 62 | + |

Förväntningar på tolv månaders sikt |

|

|

|

|

|

Hushållets ekonomi (bättre - sämre) | 16 | -4 | -6 | -6 | -- |

Ekonomin i Sverige (bättre - sämre) | -12 | -30 | -32 | -30 | - |

Arbetslösheten (öka - minska) | 21 | 54 | 58 | 60 | -- |

Köp av kapitalvaror (mer - mindre) | -8 | -33 | -32 | -31 | -- |

Eget sparande (troligt - inte troligt) | 47 | 44 | 52 | 44 | - |

|

| jul 2023 | aug 2023 | sep 2023 | okt 2023 |

|---|---|---|---|---|---|

Uppfattad inflation nu |

| 17,5 | 18,0 | 17,5 | 16,8 |

Förväntad inflation om 12 mån |

| 6,2 | 7,4 | 7,1 | 7,0 |

Förväntad rörlig bostadsränta om 1 år |

| 5,66 | 5,73 | 5,80 | 5,69 |

Förväntad rörlig bostadsränta om 2 år |

| 4,99 | 5,06 | 5,04 | 4,95 |

Förväntad rörlig bostadsränta om 5 år |

| 3,99 | 4,11 | 4,05 | 3,96 |

Genomsnittlig listränta¹ |

| 5,36 | 5,56 | 5,58 | 5,68 |

¹ Respondenterna får information om den aktuella listräntan som ett stöd när de svarar på frågorna om den förväntade bostadsräntan på 1, 2 respektive 5 år.

| Medel | apr 2023 | jul 2023 | okt 2023 | Läget |

|---|---|---|---|---|---|

Köp av bil inom 12 månader | -56 | -65 | -65 | -65 | -- |

Köp av bostad inom 12 månader | -76 | -86 | -82 | -83 | -- |

Renovering av bostaden inom 12 månader | -26 | -41 | -35 | -44 | -- |

I statistikdatabasen finns hushållsstatistiken uppdelad på kön, ålder och region.

Ordförklaringar

Här förklaras några av de vanligaste begreppen i Konjunkturbarometern. Mer om begrepp och metoder finns i metodboken.

Barometerindikatorn mäter det aktuella stämningsläget i den svenska ekonomin genom att sammanfatta resultaten från företags- och hushållsbarometern. Sektorernas vikt i Barometerindikatorn är fasta. Tillverkningsindustri 40 %, Tjänstesektorn 30 %, Hushåll 20 %, Detaljhandeln 5 %, Bygg och anläggning 5 %.

Konfidensindikatorer används för att sammanfatta situationen och förväntningarna i en viss bransch eller sektor. Indikatorerna revideras varje månad när tidsserierna säsongsrensas och standardiseras.

Mikroindex sammanfattar hushållens syn på sin egen ekonomi.

Makroindex sammanfattar hushållens syn på svensk ekonomi.

Sektorernas vikt i totala näringslivet uppdateras en gång per år. För nuvarande urval gäller: Tjänstesektorn 55,6 %, Handel 20,9 %, Tillverkningsindustri 19,2 %,, Bygg och anläggning 4,4 %.

Kvartalsvisa frågor är frågor som endast ställs var tredje månad (januari, april, juli och oktober). De enkätsvar som ligger till grund för kvartalsserier har samlats in under en enskild månad.

I statistikdatabasen är resultat som redovisas som Q1 beräknade på svar som har samlats in under april. På motsvarande sätt är resultat för:

Q2 beräknade på svar som har samlats in i juli

Q3 beräknade på svar som har samlats in i oktober

Q4 beräknade på svar som har samlats in i januari

Nettotal är skillnaden mellan andelen respondenter som svarat till exempel ökat respektive minskat eller bättre respektive sämre på en fråga.

Läget uttrycks på detta sätt i tabellen:

++ mycket starkare än normalt

+ starkare än normalt

= ungefär som normalt

- svagare än normalt

-- mycket svagare än normalt

Säsongsrensning görs för att justera för regelbundet återkommande variationer under året.